東京共同会計事務所のベトナムデスクです。

ベトナム進出に係る様々な税務・法務情報等を提供するため、定期的にニュースレターを発信いたします。

なお、各コラムは執筆者により「寄稿」されたものであり、その文責は執筆されたコラムに限定されています。

東京共同会計事務所

前回、駐在員事務所と子会社の設立段階での主な税務上の留意点について取り上げました。今回は、子会社設立後の主な税務上の留意点について取り上げたいと思います。

ベトナムの子会社設立後、例えば製造企業の場合、まずは、機械、設備、原材料等の輸入、日本人駐在員のベトナムへの派遣等の活動を行うことが考えられます。このような企業の活動にあたっては、関税、外国契約者税、個人所得税、法人税、付加価値税についていくつかの留意点があります。

まず、子会社が日本からベトナムに機械・設備を輸入する際は、原則として、関税が課されます。ただし、当該機械・設備が特定のプロジェクトの用に供される目的で輸入される場合、関税が免除される可能性があります。この取扱いはベトナム国内法の規定によるものですが、もしこの減免措置の適用条件を満たしていない、又は減免措置の対象とならない輸入を行う場合であれば、ベトナムが締結している自由貿易協定FTA/EPAによる減免措置の適用が可能か否かの確認をすることを推奨します。

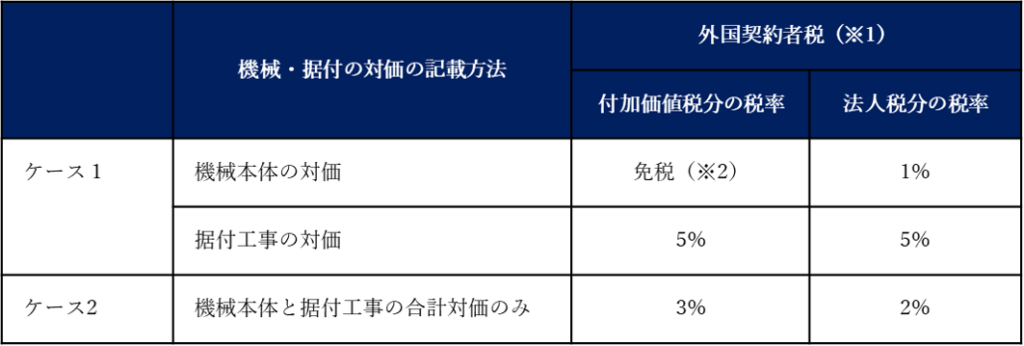

また、機械・設備の輸入取引は外国契約者税の適用対象となります。契約書に定めている内訳(機械・据付等)に従い適用税率が異なりますので、契約締結前にそれぞれの項目の記載内容を検討することは有効と考えられます。例えば、機械の購入契約では、機械本体と据付工事の対価について、個別に記載する場合(ケース1)と合計額で記載する場合(ケース2)では、下記の表のように適用税率が異なります。

機械・設備の購入の場合、機械の対価の割合が据付工事の対価より大幅に高いことが通常ですので、機械本体に適用される税率が高いケースの方が、納付税額が高くなると考えられます。

その他、機械の試運転、据付のために日本の居住者である従業員などがベトナムに出張してきた場合にベトナムで個人所得税の適用対象となるリスクもあるので、この点についても注意が必要です。出張者のような非居住者がベトナムで仕事をしたことにより所得が発生すれば、それがたとえ1日であったとしても、当該所得は原則として個人所得税の課税対象(非居住者として一律で20%税率)となります。日越租税条約の短期滞在者免税の規定を満たすのであれば、ベトナムでの個人所得税は免税となりますが、この規定は自動的に適用されるものではなく、所定の免税届出の提出が必要です。

次に法人税ですが、ベトナムへの進出時、優遇税制が投資決定の要素の一つとなることがあると思います。優遇税制の適用を想定している場合は、適用条件について十分な確認が重要です。ベトナムでは原則として納税者がご自身で優遇措置の適用が可能かを確認し、申告することになっていますので、税務調査等の際に説明できるように証拠資料等を準備しておくことを推奨します。また、2024年1月以降にベトナムはグローバルミニマム課税制度(※3)を導入することとなりました。例えば、ベトナム子会社がこの制度の適用対象(※4)となる場合で、ベトナムにおける実効税率が15%未満であれば、本制度のうち「適格国内ミニマムトップアップ課税(QDMTT)」が適用される(税負担が15%に達するまでベトナムで追加課税)こととなりますのでご留意ください。なお、この制度の詳細について、政府からのガイダンス(政令、通達等)は、この記事の執筆時点で発行されていません。その他、法人税法上の損金算入の項目は税務調査で問題とされることが多いので、証拠資料を確認し、十分な準備をすることが望ましいといえます。

ベトナム子会社の活動については、開発機能を担うというよりも、ある程度単純な製造活動を行うことの方がまだ多いと思われます。そのような場合、子会社が親会社から原材料を輸入して加工した完成品を親会社や外国関連会社へ輸出したり、親会社に使用料(Royalty)又は管理費(Management fee)を支払ったりすること等が想定できます。これらの取引については、ベトナム移転価格税制の対象になるので、移転価格税制に関連した申告書又は文書の提出について確認をする必要があります。なお、移転価格税制導入初期においては、移転価格文書を準備するだけで特に問題となりませんでしたが、近年、執行状況が変わり、移転価格税制の注目度が上がり、推定課税等のリスクが高くなってきたので、移転価格文書の準備及び内容を理解しておく体制の整備を推奨します。

最後に付加価値税ですが、仕入付加価値税が控除可能かどうか等の適切性について税務調査でよく確認されますので、証拠資料などの適用条件を十分に確認した上で対応することもおすすめします。

今回は、ベトナム子会社の設立後の一般的な税務上の留意点について、本稿では触れていないものがありましたが、主なものは概ね取り上げさせていただきましたので、参考にしていただければと思います。ベトナムの税務の実務上は、証拠資料を重視する傾向がありますので証拠資料を準備し、保管しておくことを推奨します。また、法律が頻繁に変わるとよく言われますので、当局が交付した公文書等を確認し、常に法律及び税務当局の見解を把握し、会社が適用している税務取扱いについて、十分な説明ができるようにしておくことが非常に重要だと考えています。

※1:外国契約者税は付加価値税と法人税から構成されます。

※2:輸入時に、輸入付加価値税を支払う前提です。

※3:TKAO Vietnam Newsletter 20230622「ベトナム情報メルマガ(2023年6月発信) | 国際税務相談デスク」をご参考ください。

※4:2023年11月29日付の議決107/2023/QH15により適用対象企業は、特定の除外ケースを除き、直近の4事業年度のうち最低の2事業年度の最終親会社の年間売上高が7.5億EURO以上の多国籍企業グループの構成メンバー企業です。

弁護士法人 瓜生・糸賀法律事務所(https://uryuitoga.com/)

2015年7月1日に施行された現行不動産事業法(Law No.66/2014/QH13(Law No.61/2020/QH14により修正補充)、以下「現行法」といいます。)には運用上不明確な点等があったところ、ベトナム国会は2023年11月28日に新不動産事業法(Law No.29/2023/QH15、以下「新法」といいます。)を制定しました。新法は2025年1月1日から施行され(新法第82条第1項)、旧法からの改正点は多岐にわたります。そこで、本稿では、紙面の許す限り、新法における外資規制に係る点を中心に若干の改正点等を取り上げます。

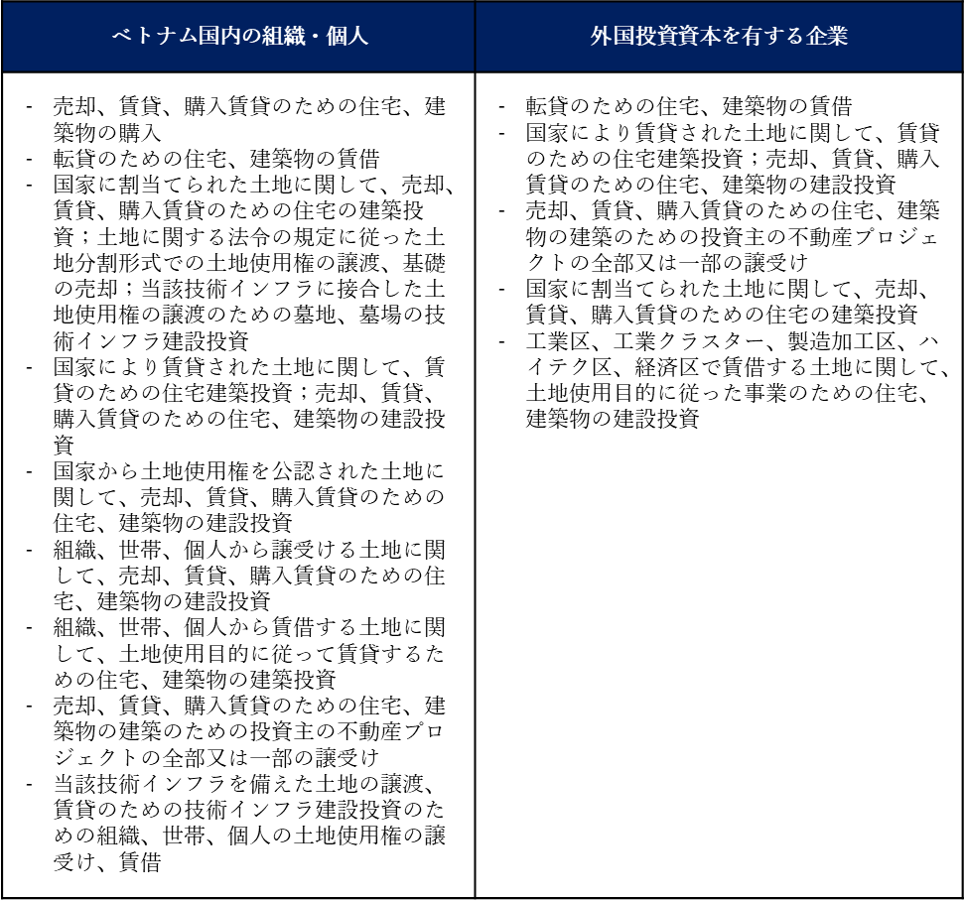

現行法では、(a)ベトナム国内の組織・個人、(b)外国定住ベトナム人、(c)外国投資資本を有する企業ごとに、実施可能な不動産事業の範囲が規定されており(現行法第11条各項)、このうち(a)及び(c)については以下のように規定されていました。

新法は、上記に関し、主として以下の点を変更しました。

✓ 「外国投資資本を有する企業」を、「外国投資資本を有する経済組織」との名称に変更しました(投資法(※1)の表記に合わせるためと思われます。) 。

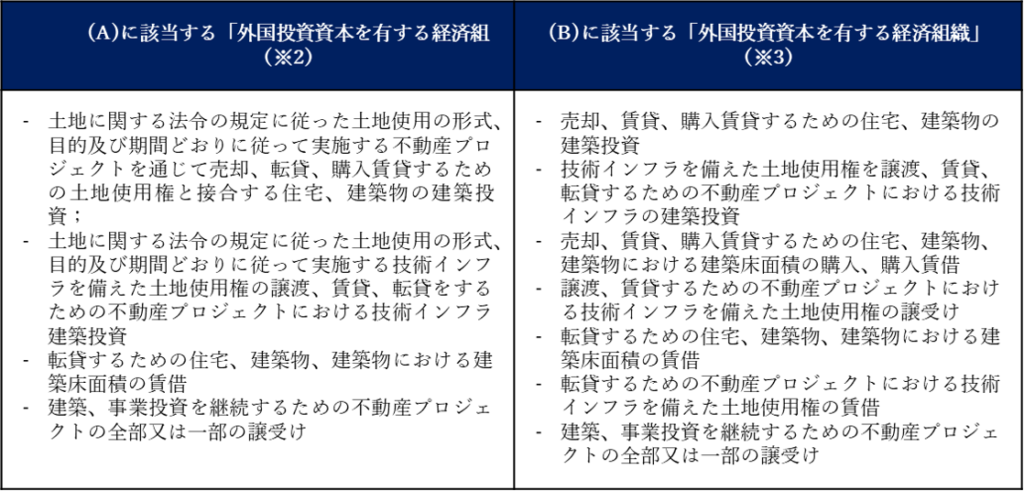

✓ 更に、この「外国投資資本を有する経済組織」を、(A)「投資法の規定に従って、外国投資家に対し規定する条件を充足し、投資手続きを実施しなければならない対象に属する外国投資資本を有する経済組織」と(B)外国投資資本を有する経済組織のうち上記(A)以外のものに分け、それぞれ以下のように実施可能な不動産事業の範囲を規定しました(新法第10条第4項、第5項)。

そして、上記の(A)に該当する「外国投資資本を有する経済組織」は、具体的には、投資法第23条第1項各号に該当する経済組織をいい、①外国投資家が定款資本の50%超を保有する、又は合名会社である経済組織に関して過半数の合名社員が外国の個人である経済組織、②上記①が規定する経済組織が定款資本の50%超を保有する経済組織、又は③外国投資家及び上記①が規定する経済組織が定款資本の50%超を保有する経済組織の何れかをいいます。

この点、新法では、上記(B)に該当する「外国投資資本を有する経済組織」は、ベトナム国内の組織・個人と同じ範囲で不動産事業を実施可能となっており、上記変更により、外資比率50%以下の企業である「外国投資資本を有する経済組織」については、外資規制が大幅に緩和されたといえます。

現行法では、不動産プロジェクトを「外国投資資本を有する企業」に譲渡するには、①権限を有する国家機関からプロジェクト譲渡許可決定を受け、②譲渡人と譲受人が不動産プロジェクト譲渡契約を締結した後、③譲渡人が不動産プロジェクトの土地を国家に返還した上で、④譲受人は、権限を有する国家機関から当該土地の交付又は賃貸を受ける必要がありました(現行法第51条第3項等)。

これに対し、新法では、上記(B)に該当する「外国投資資本を有する経済組織」については、①②を実施すれば足りることとし、上記(A)に該当する「外国投資資本を有する経済組織」についても、③④の土地に関する手続きが簡素化され、譲渡人が法令の規定に従った財政義務を履行し終えているプロジェクトの譲渡の場合には、国家に土地を返還することなく(つまり③を実施することなく)、権限を有する国家機関から当該土地の交付又は賃貸を受けることができるようになり(新法第42条第1項、第2項、第3項、改正土地法(※5)第124条第7項、第142条第3項等。但し、具体的な内容は政府の今後の規定により規定される予定であるため、今後の動向によっては変更される可能性があることにはご留意ください。)、外資企業にとっては、不動産プロジェクト譲渡手続きが一定程度簡素化されたといえます。

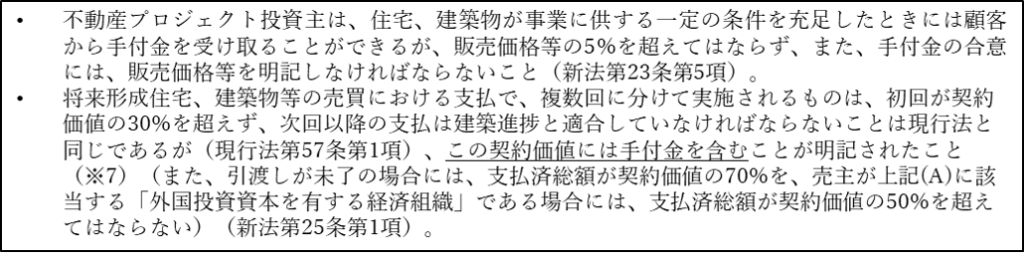

その他、例えば、将来形成住宅・建築物(※6)の取引に関しては、顧客等が不利益を被る事態が散見されていたことを踏まえ、不動産購入者等の保護の観点から、例えば、以下のような規制が追加され、また、現行法下で濫用的に利用されていた不動産プロジェクトにおける技術インフラを存在している土地使用権に関する不動産事業についても一定の規制が追加されました(新法第III章参照)。

上記の改正点のほか、新法では不動産事業者の情報開示の範囲の拡大や(新法第6条等)、不動産プロジェクト投資主や不動産事業者についてはモデル契約を使用する必要がある等といった改正点等があります。また、政府により詳細が規定されていることが予定されている箇所も多数あることや、施行後は、暫く運用が流動的である可能性があることを踏まえると、皆様がベトナムに進出し事業運営するにあたっては、今後の動向には引き続き注視するのが望ましいと思われます。

※1:投資法:Law No.61/2020/QH14(Law No.72/2020/QH14、Law No.03/2022/QH15、

Law No.05/2022/QH15、Law No.08/2022/QH15、Law No.09/2022/QH15により修正補充)

※2:そのほか、ベトナム入国を許可された国籍に関する規定に従ったベトナム国民ではない外国定住ベトナム人は、この範囲で不動産事業実施可能とされています(新法第10条第3項)

※3:そのほか、ベトナム国内の組織・個人、ベトナム入国を許可された国籍に関する法令の規定に従ったベトナム国民である外国定住ベトナム人は、この範囲で不動産事業実施可能とされています(新法第10条第1項、第2項)

※4:「不動産プロジェクト」とは、「法令の規定に従い権限を有する国家機関により承認された住宅、建築物、技術インフラを備えた土地使用権の事業をするための建築物投資プロジェクトをいい、次を含む:住宅建築投資プロジェクト;都市区建築投資プロジェクト;農村居住区建築投資プロジェクト;教育、医療、スポーツ、文化、事務所、商業、サービス、観光、滞在、工業目的に資する効能を有する建築物及び混合サービス効能を有する建築物の建築投資プロジェクト;技術インフラ建築投資プロジェクト;工業区、工業クラスター、ハイテク区のインフラ建築投資プロジェクト」をいいます(新法第3条第3号)。

※5:改正土地法:Law No.31/2024/QH15(2025年1月1日施行)

※6:「将来形成住宅・建築物」とは、「建設に関する法令の規定に従って、建築投資過程にある又は使用に供するための検収がなされていない住宅、建築物」をいいます(新法第3条第5号)

※7:おそらく手付金名目で契約価値の30%規制を潜脱する事態が生じていたことから、新法でこの旨明記されたのだと思われます。

人材育成研修HRIベトナム(https://hri-vietnam.com)

日本はサービス大国として知られており、サービスの品質が高く評価されています。私のような外国人から見て、日本のサービス品質は細部にわたり、さまざまな事前準備がされているため、サービスを受ける際にはトラブルが少なく、スムーズで快適です。これを実現するのは、チームワークと民主主義的なボトムアップのアプローチがうまく機能しているからでしょう。もちろん、厳しい顧客の目とメディアの存在も大きな影響を与えています。

しかし、日本のアプローチがベトナムで上手くいくかというと、うまく機能しない可能性が高いと考えられます。その理由にはいくつかの外部的な要因があります。

・ チームワークの欠如:学校教育が知識の習得に重点を置き、部活動などの課外活動がないこと、

さらに、指導者自身もチームワークの重要性を理解していない可能性があります。

・ 民主主義的なボトムアップのアプローチが不足:共産主義国家の特性上、上層部が決定し、

下層部が従う体系のため、下からの提案や意見が育まれにくい状況です。

・ サービス水準の経験不足:貧しい環境や、外資系企業が提供するような高品質のサービスを

体験していないため、地元の基準しか知らないという点です。ただし、経済の発展と共に、

この点は急速に改善されつつあります。

・ メディアの力不足:日本とは異なり、メディアの自由度が低い(国際ジャーナリストの評価で

下位)ため、良いものを評価し、悪いものを排除するメカニズムが十分に機能していません。

それでも、優れたサービスを提供しようとする際には、スタッフの育成が鍵となります。よく行われるのはチェックリストの作成や、朝礼、おもてなしのトレーニングなどです。しかし、これらの方法はしばしば限定的な成果に留まります。その理由には様々なものがあります。

・ チェックリストは変化する状況に合わせて更新されることが少なく、本質的な行動が

求められていないこと。

・ 朝礼がただの連絡事項の共有に終始し、スタッフからの積極的な提案がほとんどないこと。

・ おもてなしのトレーニングは良いものの、実際に職場に戻ると徐々に忘れてしまい、

新たな取り組みが乏しいこと。

・ 複数回のチェックは負担と不公平を招くことがあります。最終チェックを行う人には

インセンティブがなく、チェックを行う側の意識が低いため、改善のスピードが遅れ、

チェック担当者にとっては過重な負担となることがあります。

そこで、アメリカの手法を取り入れて、良い変化をもたらした事例があります。端的に言うと、すべての事柄をKPI化し、それに連動して毎月給与を支払う方式です。これは効果的であるものの、日本人の思想的にはあまり合わないかもしれず、また、導入時には複雑なシミュレーションが必要なので、これは大企業に適している可能性があります。

一方、ローカル企業では、予想外に効果的な手法が見られます。それは、サービスが完璧でないことを認識しつつも、直接顧客に提供するやり方です。確かに、これにより顧客評価が下がり、企業のイメージに損傷を与えるリスクがありますが、ダブルチェックがないため、直接顧客とのやり取りを通じてスタッフの緊張感を高め、責任感や主体性を促すことが、実は最大の利点になります。長期的な視点で見ると、多少の顧客離れを覚悟しても、スタッフの育成には効果的な方法であると理解できます。

もちろん、注意すべき点もいくつかあります。

・ 放置せずに適切なサポートを行うこと

・ スタッフに信頼を持たせるような環境を提供すること

・ 可能な限り、合理的な理由をもって行動させること

その最たる例は、ベトナム有数の大企業であるビングループです。その子会社であるGSM社は、VinFastで製造されている電気自動車(EV)をオンデマンドタクシーとして運用する企業になります。 この会社は設立からまもなく一年になろうとしていますが、既に設立して十年以上の経験を持つGrabの約半分のスケールにまで成長しています。さらに、2024年内にGrabを超えてナンバーワンになる計画を持っています。

私もGSMのお客さんの一人ですが、最初はアプリの不具合が非常に多く、時には1、2時間も車の予約ができなかったり、支払いができなかったりすることがしばしばありました。それでも、スピードを優先し、急速に市場を拡大して、わずか一年足らずで第二勢力にまで成長しました。ベトナムのリーディングカンパニーとしては、日本で言う最高のサービス水準にはまだ程遠いですが、日々改善を重ね、最終的には市場を掌握する存在になっています。

日本では「お客様は神様である」との考えが根強いため、高品質のサービスを提供することが期待されています。しかし、ベトナムでは、顧客の信頼をある程度犠牲にしつつ、上記の例のようにスタッフ育成の機会として利用する考え方もあると言えます。この方法は原始的に思われるかもしれませんが、実は単純で効果的な場合も多くあります。

さらに、ベトナムのビジネス文化においては、失敗を恐れずにチャレンジする精神が奨励されており、不完全なサービスを顧客に提供することで得られる直接的なフィードバックを学習と改善の機会として活用することができます。これは、絶えず変化する市場環境に適応し、持続的な成長を遂げるベトナムのダイナミズムを反映しており、ローカル企業での手法がベトナム人に合っていることを示しています。

異なる環境でのスタッフ育成は、適応と柔軟性を要し、地元の文化や実情に合わせたアプローチが求められます。最終的には、各地の状況に合わせた、現地でうまく機能するモデルを見つけることが重要です。

東京共同会計事務所 事業開発企画室 グローバルタックスチーム ベトナムデスク

ヴ ティ フオン リン (ベトナム国税理士)

TEL: 81-3-5219-8890

URL:https://international-tax.jp/services/#vietnam

MAIL:vuthiphuong-linh@tkao.com

本ニュースレターに記載されている情報は一般的なものであり、必ずしも貴社の状況に対応するものではありません。貴社において何かしらの決定をする場合は、貴社の顧問税理士等にご相談の上実行下さいますよう宜しくお願い申し上げます。

Vietnam Newsletter 2024.3.28 © 2021- 2024 Tokyo Kyodo Accounting Office 無断複製・転載を禁じます。