リース会計基準の公開草案とIFRS第16号との相違点について

~セール・アンド・リースバック取引~

2023年5月3日に企業会計基準委員会から企業会計基準公開草案第73号「リースに関する会計基準(案)」(出典:企業会計基準委員会「2023年5月 企業会計基準公開草案第73号 リースに関する会計基準(案)」https://www.asb.or.jp/jp/wp-content/uploads/lease_2023_02.pdf)(以下、「会計基準案」)、及び、企業会計基準適用指針公開草案第73号「リースに関する会計基準の適用指針(案)」(出典:企業会計基準委員会「2023年5月 企業会計基準適用指針公開草案第73号 リースに関する会計基準の適用指針(案)」https://www.asb.or.jp/jp/wp-content/uploads/lease_2023_04.pdf)(以下、「適用指針案」)が公表されました(以下、会計基準案と適用指針案をあわせて「リース公開草案」)。

リース公開草案では、借手は、IFRSと同様に、原則としてすべてのリース契約をオンバランスとして会計処理することが求められ、現行基準のようなファイナンス・リースとオペレーティング・リースの分類はなくなります。ただし、IFRSと完全に一致するわけではなく、一部においては異なる定めが取り入れられています。

本稿では、IFRSとの主要な相違点となる、セール・アンド・リースバック取引の会計処理について解説します。

セール・アンド・リースバック取引とは

セール・アンド・リースバック取引は、適用指針案第4項(11)において、次のように定義されています。

適用指針案第4項(11)

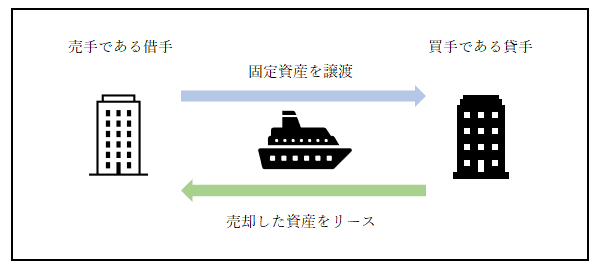

| 「セール・アンド・リースバック取引」とは、売手である借手が資産を買手である貸手に譲渡し、売手である借手が買手である貸手から当該資産をリース(以下「リースバック」という。)する取引をいう。 |

図にすると下記の取引となります。

この取引における「売手である借手」の会計処理を、下記の設例を使って考えてみます。

- 期首に簿価1,000,000の固定資産を公正価値である1,800,000で買手に譲渡

- 固定資産の譲渡は、リース公開草案及びIFRS第16号のどちらの会計基準においても、売却の会計処理の要件を満たしている

- 売手は譲渡した固定資産を対象として、譲渡日と同日に買手との間でリース契約(リースバック)を締結し、年間120,000のリース料を期末に支払う

- リース契約において、固定資産の所有権は借手(売手)に移転しない

- リース期間は18年

- リースの計算利子率は4.5%

- 上記のリース契約条件から算定されるリース開始時点のリース負債の現在価値は

1,459,200

※IFRS第16号の設例24を元に修正を加えた設例としています。

リース公開草案の会計処理

リース公開草案では、「資産の譲渡が、収益認識会計基準などの他の会計基準等により、一時点で損益を認識する売却に該当すると判断される場合、売手である借手は、当該資産の譲渡について収益認識会計基準などの他の会計基準等により当該損益を認識し、リースバックについて会計基準及び本適用指針に従い借手の会計処理を行う」(適用指針案第51項(2))とされています。

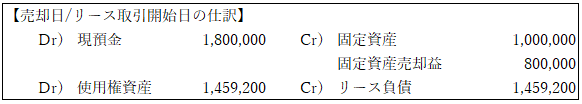

したがって、設例の前提条件により、売却価額である1,800,000と、売却直前の簿価である1,000,000との差額である800,000の売却益を売却時に認識することになります。同時に、リースバックを使用権資産及びリース負債として計上(会計基準案第31項から第33項まで)します。この時のリース負債は、リース負債の現在価値である1,459,200となり、この他に調整すべき支払い等はないため、使用権資産の計上額も同額となります。

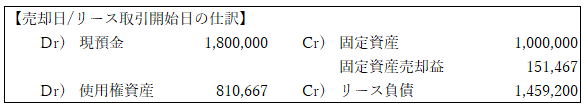

これらを仕訳にすると、下記のようになります。

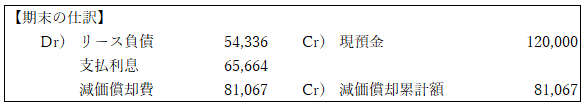

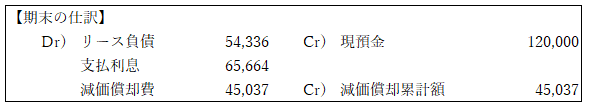

売却初年度の期末には、リース料の年間支払額120,000の支払いが行われますが、これはリース負債元本の返済と利息の支払いに分けられます。利息は「各期の利息相当額をリース負債の未返済元本残高に一定の利率を乗じて算定する」(適用指針案第36項)、すなわち利息法により計上(会計基準案第34項)することが求められるためです。前提条件により、リースの計算利子率4.5%を使用して算定すると、利息の金額は下記のように算定されます。

1,459,200(リース負債の期首元本)×4.5%(リースの計算利子率)=65,664

リース負債の元本返済額は、リース料の年間支払額120,000と支払利息65,664との差額として算定され、54,336となります。

使用権資産については、前提条件及び会計基準案第36項に従い、残存価額ゼロとし、定額法により減価償却を行います。年間の減価償却の額は下記のように算定されます。

1,459,200(リース資産の期首残高)÷18(リース期間)=81,067

以上により、売却初年度の期末の仕訳は下記のようになります。

翌期以降も同様に計算すると、リース期間中の支払利息合計は700,800、使用権資産の減価償却費合計は1,459,200となります。

IFRS第16号の会計処理

IFRS第16号では、「売手である借手は、リースバックから生じた使用権資産を、資産の従前の帳簿価額のうち、売手である借手が保持した使用権資産に係る部分で測定しなければならない。したがって、売手である借手は、買手である貸手に移転された権利に係る利得又は損失の金額のみを認識しなければならない」(IFRS16.100(a))とされており、リース公開草案と異なっています。これは、リース公開草案のセール・アンド・リースバックについては、「使用権は、たとえば、有形固定資産を企業が購入した時に獲得した権利の組み込まれた一部分である」(IFRS16.BC266)という考え方にもとづくIFRS第16号ではなく、原資産の売却と使用権として処理する米国基準の処理が取り入れられたことによるものです。

IFRS第16号に従って、売手である借手が保持した使用権に係る部分を算定すると、

1,459,200(リース負債の現在価値)÷1,800,000(固定資産の公正価値)×100

= 81.06667%

となり、買手である貸手に移転された権利に係る部分の割合は、

1-81.06667%=18.93333%

となります。

この割合を使って、売手である借手が保持した使用権部分を算定すると、

1,000,000(固定資産簿価)×81.06667%=810,667

となり、買手である貸手に移転された権利に係る利得又は損失の金額は、

1,800,000×18.93333%(移転された権利に係る公正価値)-1,000,000×18.93333%(移転された権利に係る簿価)=151,467

となります。これらを仕訳にすると、下記のようになります。

売却初年度の期末には、リース料の年間支払額120,000の支払いが行われ、リース公開草案と同様に元本と利息に区別して処理します(IFRS16.37)。

使用権資産についても、リース公開草案と同様に減価償却が行われますが(IFRS16.31,32)、リース開始時点の使用権資産の計上額が異なるため、金額は下記のように算定されます。

810,667(使用権資産の期首残高)÷18(リース期間)=45,037

上記により、期末の仕訳は下記のようになります。

翌期以降も同様に計算すると、リース期間中の使用権資産の減価償却費合計は810,667となります。

リース公開草案とIFRS第16号の比較

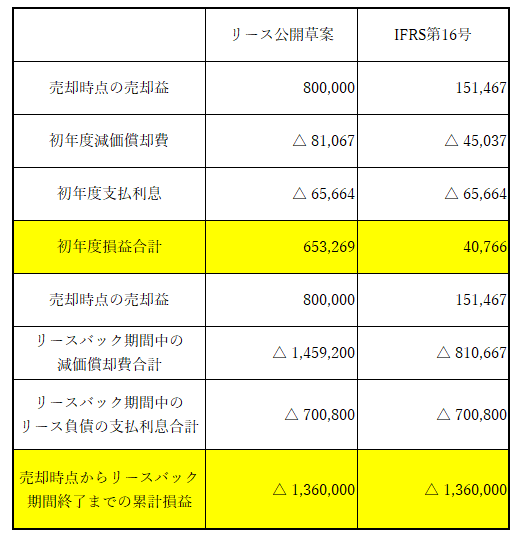

リース公開草案とIFRS第16号の売却初年度と、売却初年度からリース契約終了までのリース期間累計の損益を比較すると下記のようになります。

比較してみると、売却初年度の損益は、リース公開草案の方がIFRS第16号よりも利益が大きくなります。ただし、リース期間累計で比較すると、当然ながら両方の基準で同じ結果となり、あくまで期間配分の違いです。したがって、初年度の利益が大きく計上されるリース公開草案の方が、IFRS第16号よりも翌期以降の利益が小さく(又は損失が大きく)計上されることになります。

なお、適用指針案BC第79項におけるIFRS第16号の会計処理についての説明で、

「リースバックにより売手である借手が継続して保持する権利部分については権利の譲渡に係る利得又は損失を繰り延べることとされている」との記載があります。しかし、これは「譲渡に係る利得又は損失」の繰延処理が行われることを意図した記載ではなく、具体的には下記の趣旨と考えられます。

固定資産の公正価値1,800,000と簿価1,000,000の差額800,000は、リース公開草案では売却時に全額計上されますが、IFRS第16号では、リースバックにより保持する部分に係る648,533は認識されません。一方、リースバックにより計上される使用権資産は、

リース公開草案にもとづくとリース負債と同額の1,459,200となるのに対し、IFRS第16号では簿価のうちリースバックにより保持する部分となるため810,667となり、リース公開草案よりも648,533小さくなっています。すなわち、IFRS第16号では認識されなかったリースバック部分に係る公正価値と簿価との差額648,533は、同額小さく計上された使用権資産が翌期以降に減価償却されることにより、リース期間全体を合計すると、

648,533減額された減価償却費を通じて、利益を繰り延べるのと同じ効果があるものと考えられます。

なお、本稿の内容は執筆者の個人的見解であり、当事務所の公式見解ではありません。記載内容の妥当性は法令等の改正により変化することがあります。

本稿は具体的なアドバイスの提供を目的とするものではありません。個別事案の検討・推進に際しては、適切な専門家にご相談下さいますようお願い申し上げます。

©2024 東京共同会計事務所 無断複製・転載を禁じます。